Le monde est à un tournant majeur et peu de gens s'en rendent compte. La situation n'a jamais été aussi critique depuis une cinquantaine d'années. En 1971, nous étions dans une situation similaire. À l'époque, seule la Chine avait anticipé les conséquences de la décision de Nixon de fermer la fenêtre d'or.

En août 1971, Le Quotidien du Peuple, l'organe de presse officiel du gouvernement chinois, écrivait :

"Ces mesures impopulaires reflètent la gravité de la crise économique américaine et le déclin du système capitaliste."

"Cela marque l'effondrement du système monétaire capitaliste avec le dollar américain comme support"

"La nouvelle politique économique de Nixon ne pourra sortir les États-Unis de la crise financière et économique."

"Cette politique est destinée à escroquer les travailleurs américains et à déplacer l'aggravation de la crise économique financière et monétaire américaine vers d'autres pays."

La décadence et le déclin du système capitaliste

Il y a presque 50 ans, la Chine avait prédit "la décadence et le déclin de l'ensemble du système capitaliste".

Un demi-siècle plus tard, le dollar a perdu 98% en termes réels, c'est-à-dire par rapport à l'or. Contre la plupart des devises papier, le dollar s'est également effondré. Par rapport au franc suisse par exemple, le billet vert a perdu 80% depuis 1971.

En 1971, la dette américaine s'élevait à 400 milliards $ contre 22 000 milliards $ aujourd'hui, soit une "simple" multiplication par 55. Le PIB des États-Unis était de 1 200 milliards $ en 1971 contre 20 000 milliards $ aujourd'hui. L'augmentation x55 de la dette américaine au cours des 48 dernières années n'a engendré qu'une augmentation x17 du PIB.

L'économie américaine tourne à sec, ce qui n'est pas étonnant puisque l'impression massive de papier-monnaie sans valeur ne peut créer aucune richesse réelle, mais seulement une richesse virtuelle.

Les États-Unis ne sont pas les seuls dans cette situation. La suppression de la garantie en or du dollar en 1971 a donné le droit à tous les pays d'imprimer de l'argent et d'étendre le crédit.

J’ai personnellement été témoin de la destruction de la monnaie

Ma vie professionnelle coïncide avec cette période, puisque j'ai commencé à travailler dans une banque genevoise en 1969. Je me souviens donc du début de la destruction de la monnaie. Par la suite, au Royaume-Uni, j'ai vu la livre s'effondrer contre le franc suisse, passant de 10 CHF en 1972 à 1.20 CHF aujourd'hui, soit une chute de 88% de la livre sterling. Contre l'or, la livre a perdu 99% depuis 1971.

Au Royaume-Uni, la période de mauvaise gestion économique et de bouleversements politiques des années 1970 a tout déclenché. L'inflation annuelle a été de 15-17% sur une période de 7 ans et les taux d'intérêt ont atteint plus de 20%.

Le système financier était à deux doigts de s'effondrer en 2008 lors de la grande crise financière. Onze ans plus tard, la dette mondiale a doublé et le risque a augmenté de façon exponentielle.

Les banquiers centraux sont conscients que l'économie mondiale se trouve aujourd'hui à la croisée des chemins. Le gros problème, c'est qu'ils n'ont pas le choix du chemin à emprunter. La voie a été tracée par eux-mêmes il y a plusieurs décennies et aucun retour en arrière n'est désormais possible. À l'époque, Les Chinois savaient déjà où cela mènerait.

Août 2019 ressemble à bien des égards à août 1971. L'Amérique était en difficulté à l'époque. Le pays était sous pression après la coûteuse guerre du Vietnam et l'étalon-or empêchait les États-Unis de tricher en imprimant de l'argent. Le monde entier a pris conscience de la situation précaire des États-Unis et a commencé à vendre des dollars. Pour sauver la position du pays, Nixon ne voyait pas d'autre moyen que de mettre fin à la convertibilité du dollar en or. Ce fut le début d'un demi-siècle d'impression monétaire et d'expansion du crédit à grande échelle.

La décision prise par Nixon en août 1971 a conduit à une crise d'une ampleur sans précédent. Pourtant, très peu de gens réalisent que nous sommes à l'aube d'une "catastrophe finale et totale du système monétaire affecté" comme l'a dit Ludwig von Mises.

Ce mois d'août n'est pas marqué par un unique événement comme en 1971, mais par un certain nombre d'indices montrant clairement que les banques centrales paniquent. Toutes les grandes banques centrales manifestent aujourd'hui un degré d'inquiétude sans précédent. Elles annonçent toutes une impression illimitée de billets, combinée à des taux d'intérêt nuls ou négatifs. Cela n'effacera évidemment pas 50 ans de politique monétaire irresponsable.

Ce que Nixon a commencé va maintenant être achevé par les gouvernements et les banquiers centraux actuels, via une impression monétaire spectaculaire qui conduira à l’hyperinflation et l'effondrement du système financier.

À ce jour, plus de 40% des obligations mondiales rapportent moins de 1% et plus de 16 000 milliards $ d'obligations ont un intérêt négatif.

Au Danemark, des crédits immobiliers à taux négatif

Les taux d'intérêt négatifs sont une absurdité totale. Ils détruisent totalement l'incitation à l'épargne et les retraites. Au Danemark, la troisième banque du pays paie ses clients pour qu’ils empruntent. En effet, vous pouvez désormais contracter un prêt immobilier sur 10 ans auprès de Jyske Bank avec un taux négatif de -0,5%. Imaginez, vous achetez une maison et la banque ne vous prend rien pour le prêt, mais vous permet plutôt de rembourser moins que le montant emprunté. Ce sera encore plus intéressant lorsque les taux hypothécaires passeront à -25 % car, après quelques années, la dette aura été payée par la banque !

Les taux d'intérêt aux états-unis baisseront considérablement

95% des obligations mondiales sont maintenant inférieures au taux des fonds fédéraux. Mais comme ce taux est de 2,5%, il s'agit d'une situation temporaire. Les taux américains chuteront probablement au cours de l'automne pour atteindre zéro ou passer en territoire négatif. Cela se traduira par une baisse du dollar et une hausse du prix de l'or. Les actions américaines vont également dégringoler de leurs niveaux vertigineux actuels, malgré la baisse des taux.

Les investisseurs boursiers ne voient plus les taux bas comme étant bénéfiques pour les marchés, mais comme un signe de difficultés économiques à venir.

Le président de la Fed, Jerome Powell, vient de déclarer que "l'économie est dans une situation favorable". Cela dit, il est compliqué de voir quelque chose de favorable dans l'économie américaine à l'heure actuelle. Powell ne croit pas ses propres mots car, dans la foulée, il dit qu’il existe des "risques significatifs".

Trump ne rate aucune occasion d'attaquer Powell. Il s'est interrogé si le président de la Banque centrale américaine était "un pire ennemi" que le président chinois Xi Jinping, avant d'annoncer une nouvelle série de tarifs.

La surenchère entre les États-Unis et la Chine continue. Tout le monde est perdant dans une guerre commerciale. Trump ne cédera pas et la Chine non plus. Tant qu'un accord ne sera pas trouvé, le commerce mondial en souffrira, de même qu'une économie mondiale déjà fragilisée. Le commerce mondial est en baisse et nous verrons bientôt la chute s'accélérer de façon spectaculaire.

Trump va clairement gagner ce match contre Powell. Trump a déclaré que les taux devraient être réduits de 1%. Nous sommes donc assurés d'assister à une baisse importante des taux américains et à une chute rapide du dollar au cours de l'automne.

BOJ et ECB accéléreront le stimulus monétaire

Le gouverneur de la Banque du Japon, M. Kuroda, a laissé savoir il y a trois semaines qu’il n'hésiterait pas à renforcer les mesures de relance si un ralentissement mondial compromettait la reprise du pays. La PBOC, la banque centrale chinoise, a dévoilé une réforme des taux directeurs visant à réduire les coûts d'emprunt des entreprises.

La BCE est au plus mal. L'économie allemande et de l'ensemble de la zone euro ralentit dramatiquement. Le système bancaire européen est sur le point de s'effondrer avec de nombreuses banques en difficulté, non seulement en Allemagne mais aussi en Italie, en France, en Grèce, etc.

La croissance de l'UE s'est rapidement ralentie depuis la réunion de la BCE du 25 juillet et Draghi a pratiquement promis de nouvelles mesures de relance en septembre. Selon le compte rendu de la BCE, nous devons nous attendre à une combinaison de réductions de taux et d’achats d’actifs.

Les banques centrales sont en mode panique

Même si les banques centrales semblent calmes en apparence, elles sont toutes en mode panique. Il ne s'agit pas d'actions planifiées isolées, mais d'un programme coordonné visant à protéger l'économie et le système financier de l'effondrement.

Les dirigeants des banques centrales n'ont plus le choix. Ils n'ont pas le luxe, dont parlait Brutus dans Jules César de Shakespeare, de saisir le flux qui "conduit à la fortune". Au lieu de cela, leur seule option est d'aller "au milieu des bas-fonds et des misères".

Ainsi, en août 2019, les banques centrales nous ont indiqué via leurs actions que le monde entrait dans la phase finale de la destruction de l'économie mondiale entamée par Nixon en août 1971.

À l'automne 2019, le commerce mondial déclinera rapidement ainsi que l'activité économique. Les marchés boursiers vont s'effondrer et les monnaies continueront leur course vers le bas.

un risque supérieur à 2000 et 2007

La plupart des taux obligataires sont déjà inférieurs à zéro et nous allons voir cette tendance s'accélérer. À un moment donné, la bulle obligataire cessera de croître avec la hausse des taux longs et éventuellement des taux courts. À ce moment-là, les banques centrales auront perdu le contrôle des taux d'intérêt et nous assisterons à un effondrement massif de la dette. Les taux d'intérêt grimperont d'abord à 10%-20%, puis à l'infini. Les obligations deviendront sans valeur.

Le graphique ci-dessous résume bien le scénario ci-dessus. Il montre l'indice S&P divisé par le spread 2-10 ans des obligations américaines.

La zone verte indique que le risque de retournement est extrêmement élevé. Cet indicateur a prédit le krach de 2000 ainsi que celui de 2007-2009. La zone verte depuis 2017 présente un risque beaucoup plus élevé que les deux crises précédentes. Nous arrivons maintenant au point de basculement, ce qui signifie, en termes simples, que nous verrons d'abord les actions chuter rapidement et, ensuite, les taux d'intérêt augmenter. La taille de la bulle et l’ampleur du risque provoqueront une chute beaucoup plus importante qu’en 2000 et 2007.

Krach imminent

Le message de ce graphique est très clair. La situation de surachat des actions, combinée à des taux obligataires extrêmement bas, indique que nous sommes au point de basculement et donc pas loin d'un krach boursier majeur.

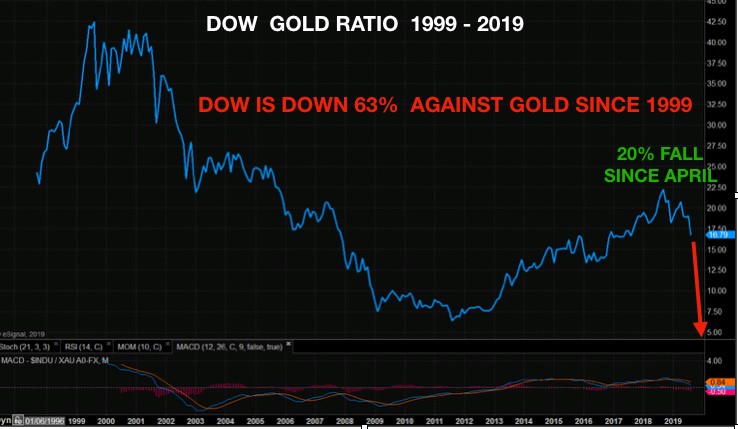

Le ratio Dow/or au début d'une baisse de 95%

Depuis 1999, le Dow Jones a baissé de 63% par rapport à l'or. Depuis le mois d'avril de cette année, le Dow Jones a perdu 20% contre l'or. Mais ce n'est que le début. Ce ratio passera sous zéro, comme en 1980. Une telle baisse du ratio Dow/Gold signifie que si vous détenez de l'or au lieu d'actions, vous éviterez une perte relative d'au moins 95% au cours des prochaines années.

Le prix de l'or en dollars a été multiplié par 44 depuis 1971. Mais comme je l'ai expliqué à maintes reprises, ce n'est pas vraiment l'or qui monte, mais le papier-monnaie qui s'effondre. C'est ce que Nixon a déclenché il y a presque un demi-siècle. Les banques centrales du monde entier ont repris le flambeau et elles achèveront le travail dans les 3-6 prochaines années. Cela finira avec les monnaies à ZÉRO et une destruction massive de la richesse suite à l'effondrement des marchés d'actifs, y compris les actions, les obligations et l'immobilier.

L'or et l'argent physique refléteront ces mouvements et atteindront des niveaux inimaginables. Étant donné que la monnaie fiduciaire ne vaudra rien, il n'est pas juste de faire une prévision en papier-monnaie. il suffit de se dire que l’or et l’argent maintiendront le pouvoir d’achat comme ils l’ont toujours fait. Ce sont les meilleurs actifs pour préserver la richesse.

99% des investisseurs verront leur richesse anéantie

Malheureusement, 99% des investisseurs réaliseront trop tard qu'ils auraient dû vendre leurs actions et investir dans l'or. Les investisseurs pensent que les banques centrales les sauveront à nouveau. Mais comme je l'ai souligné plus haut, cette fois-ci, elles échoueront. Nous allons entrer dans un marché baissier séculaire des actions et de l'économie mondiale qui durera très longtemps et conduira à une destruction massive de la richesse.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.