Coup de projecteur cette semaine sur l’analyse graphique de l’or :

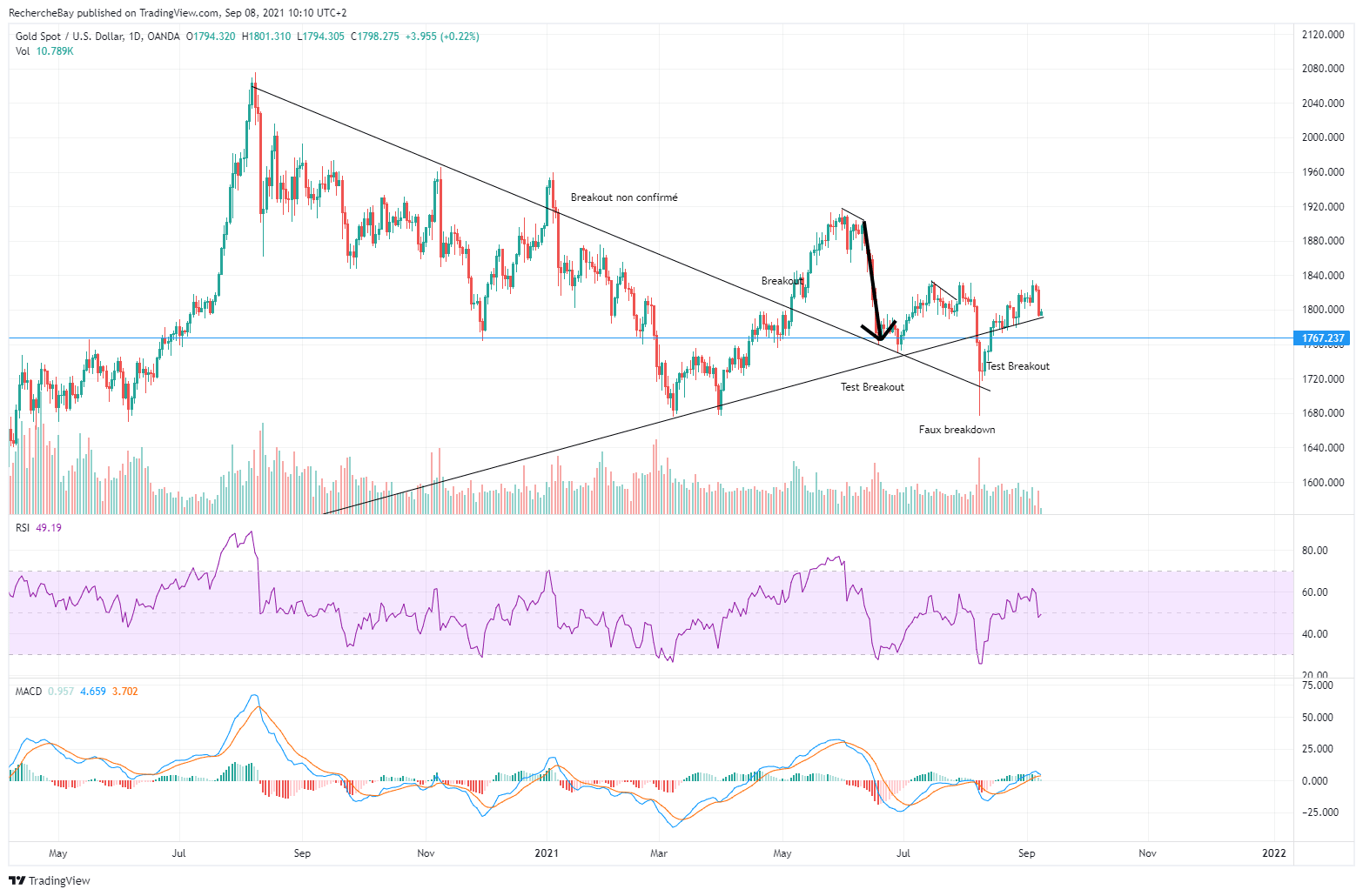

L’or a stoppé son impulsion haussière en août 2020 et a ensuite entamé une période de consolidation qu’il a tenté de percer en janvier 2021, sans grand succès.

En mars, l’or est venu tester son support haussier long terme à deux reprises, sans le percer.

En mai, l’or a finalement terminé sa longue phase de consolidation avec un breakout significatif et validé. Ce breakout a été retesté cet été à deux reprises, comme c’est souvent le cas. Le deuxième test de ce breakout a enfoncé le support long terme et a même dessiné un faux breakdown qui a piégé des spéculateurs shorts.

Le métal jaune est aujourd’hui au niveau de sa ligne de hausse long terme.

Voici en détail l’illustration de ce qui s’est passé ces derniers mois :

Le dernier faux breakdown s’est déroulé sur une divergence négative qui freine à présent tout repli plus significatif des cours de l’or.

Si l’on regarde les positions sur le marché des futures, on remarque que pas mal de commerciaux ont fermé leurs positions vendeuses. Au contraire, les spéculateurs sont assez vendeurs, ce qui est un signe assez haussier pour la suite.

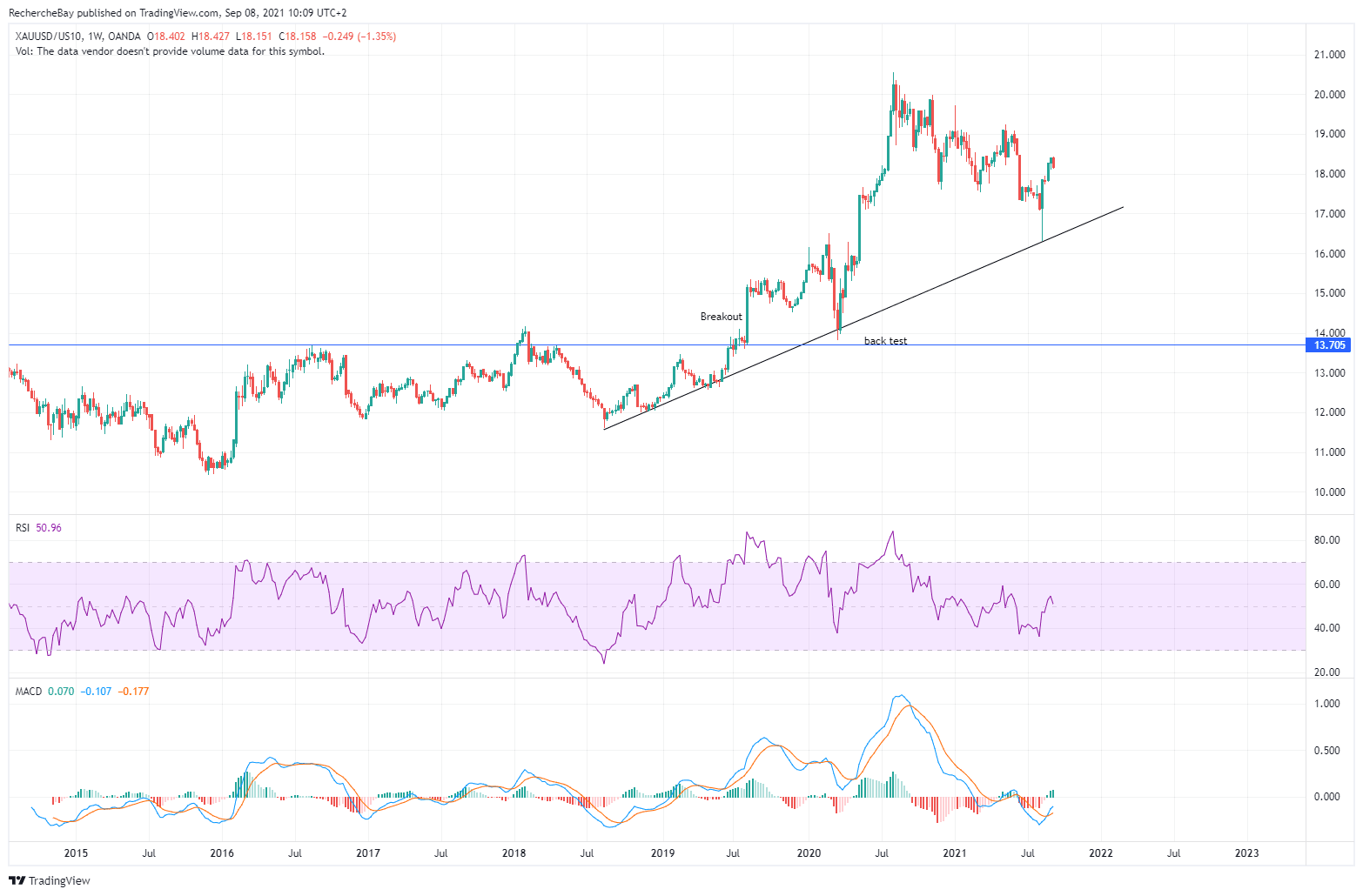

Intéressons-nous désormais au comportement de l’or par rapport aux taux US. L’été 2019 avait vu un breakout de l’or par rapport au 10 ans, ce qui avait propulsé l’or dans sa nouvelle phase de hausse. Ce trend haussier a été testé à deux reprises, le dernier test de cet été a été très bref et a produit un croisement significatif MACD haussier.

Sur un plan plus large, on remarque que les deux derniers tests de breakout en 2001 et 2002 ont amorcé le dernier marché haussier de l’or. Est-ce que l’histoire va se répéter ? Dans ce cas, il faudra surveiller le prochain test de ce breakout au cours des prochaines semaines.

Depuis le début du siècle, l’or offre un bien meilleur rendement que l’obligataire. Cette surperformance a amené l’or dans sa phase haussière de 2002-2010. Les banques centrales étaient intervenues en 2010 pour casser ce cycle, mais nous avons démarré un deuxième cycle de surperformance de l’or par rapport au marché obligataire. L’or continue à rapporter plus que les emprunts d’État. Graphiquement, cette tendance risque même de s’accélérer dès le prochain test du breakout de 2020.

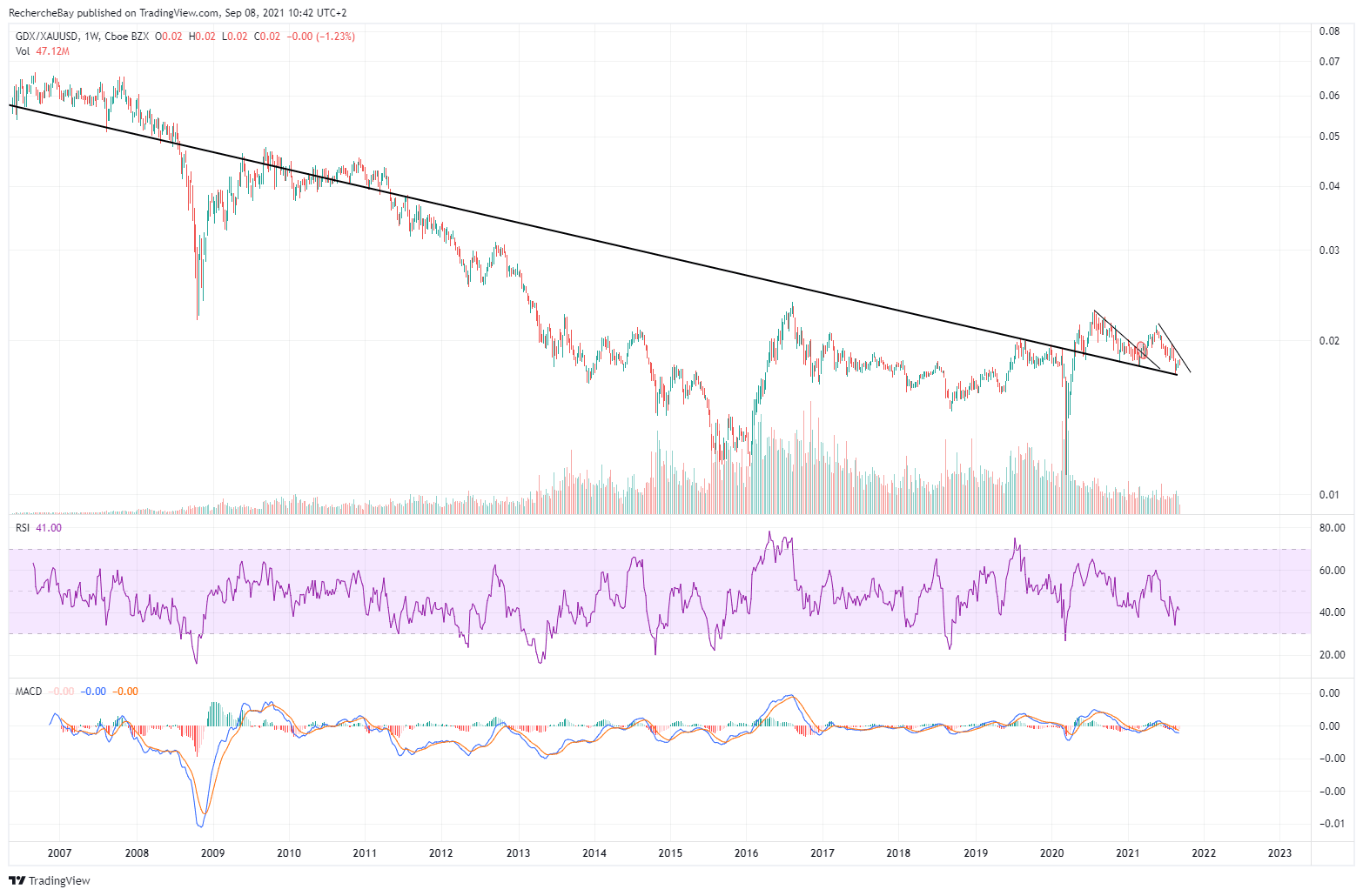

Les minières ont, quant à elles, raté leur décollage en 2020 et continuent de venir tester leur support de consolidation baissier par rapport à l’or, tendance qui dure désormais depuis plus de 13 ans ! Les minières n’ont jamais été aussi peu chères par rapport à l’or :

Les sociétés qui sont en phase de développement sont les plus punies par le marché. Même si les profits de ces sociétés n’ont jamais été aussi bons (les résultats nets ont même triplé en moyenne lorsqu’on regarde les 25 premières sociétés qui composent l’indice GDXJ), le manque de performance de l’or par rapport aux matières premières commence à peser sur leurs prévisions. Les coûts d’exploitation s’envolent. Les métaux industriels ont des augmentations annuelles à deux chiffres, les CAPEX de développements de mines subissent en moyenne des augmentations de près de 20% par rapport aux prévisions de l’an dernier.

Ce secteur, tout particulièrement sanctionné par le marché, se retrouve à des niveaux tellement bas qu’une simple poursuite de la hausse de l’or risque de catapulter ces titres dans les prochains mois. C’est le résultat de la désaffection du secteur depuis 10 ans. Les capitalisations sont à des niveaux très bas et la volatilité risque d’être encore plus extrême.

Les coûts de développement augmentent.

L’aluminium, par exemple, est en hausse continue sans interruption depuis 15 mois :

Le prix de l’acier s’est envolé de plus de $200 par tonne en deux mois (dépassant $650 cette semaine).

Les matières premières sont en hausse, les coûts de transport continuent aussi leur ascension ininterrompue.

Le prix de transport de véhicules a été multiplié par trois en un an :

Ces chiffres vont désormais se répercuter sur les prévisions d’inflation des produits manufacturés et la hausse affectera aussi le prix payé par les consommateurs cet automne.

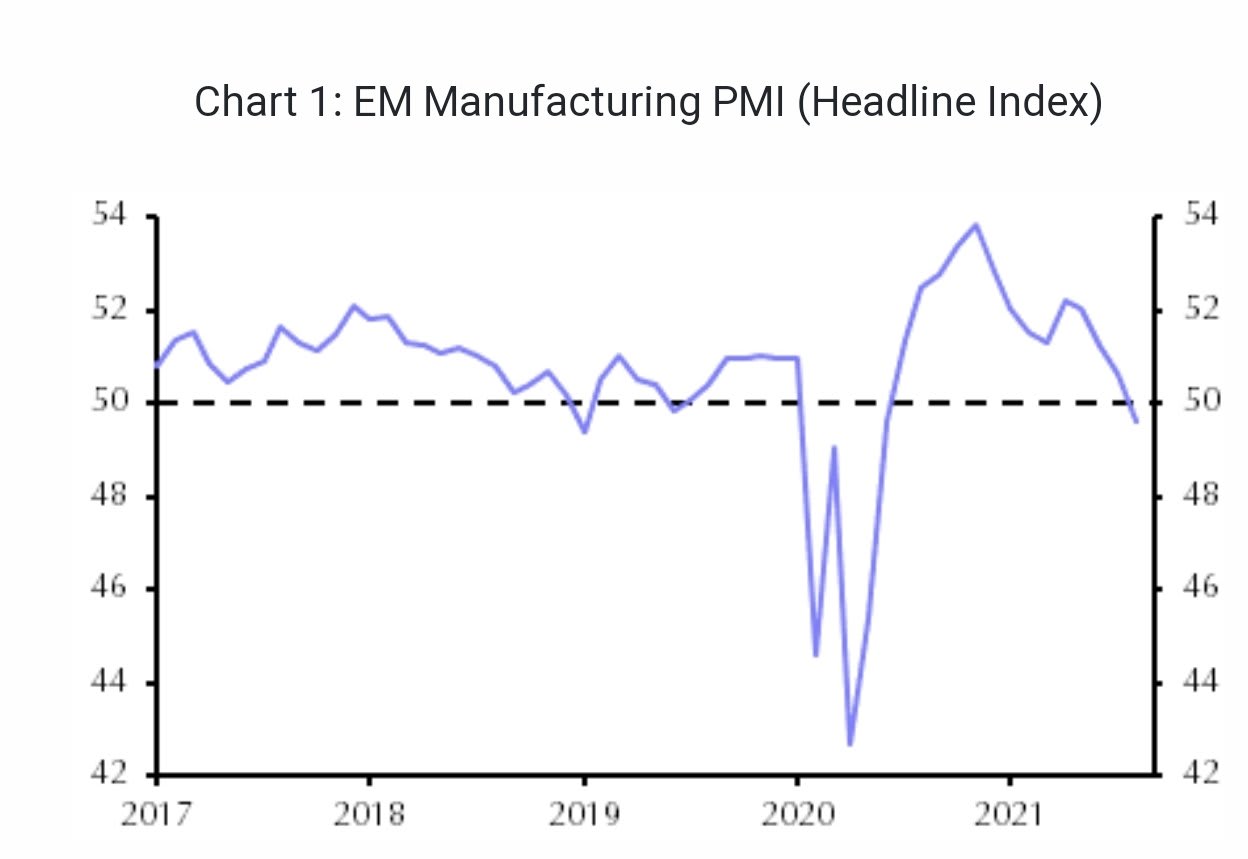

Ces hausses commencent à avoir un effet problématique en Chine, où l’activité manufacturière retourne en contraction cet été :

Les marchés ne semblent pas concernés par ces risques de contraction économique liés à la hausse des prix.

La seule chose qui compte finalement, c’est la confiance des investisseurs dans la capacité de la Fed à soutenir ces marchés à ces niveaux stratosphériques.

D’après les déclarations légales de sa banque, Robert Kaplan (au bureau de la Fed) aurait engrangé des millions de bénéfices l’an dernier, grâce à ses activités de trading.

Un formulaire de divulgation financière fourni par la Réserve fédérale de Dallas a montré que le président de la Fed Kaplan a effectué plusieurs transactions boursières de plus d'un million de dollars en 2020.

— Ezints (@ezints) September 7, 2021

Robert Kaplan n’est pas le seul à être à la fois bénéficiaire et décideur.

Ceux qui dirigent la politique monétaire du pays sont personnellement intéressés par les performances du marché… Ce qui aurait pu être considéré il y a quelques années comme un délit d’initié et un conflit d’intérêt est aujourd’hui salué comme un acte encourageant pour la Bourse. Le sentiment qui prévaut est le suivant : rien ne peut arriver au marché tant que ceux qui font marcher la planche à billets ont beaucoup à perdre personnellement si les marchés corrigent trop. Quoiqu’on pense de la situation, il y a trop d’argent à perdre en ne profitant pas de cette hausse historique. C’est sans doute ce sentiment qui alimente la bulle des marchés actuelle.

Source originale: RechercheBay

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.