Deux catégories d'actifs sont les principales bénéficiaires de l'impression monétaire illimitée et de la création de crédit à laquelle nous assistons actuellement. L'une d'entre-elles finira mal et l'autre vient juste d'entamer un important marché haussier séculaire.

Alors que l'économie mondiale et le système financier se désintègrent, les investisseurs ont l'illusion que tout va bien puisque la plupart des marchés boursiers sont proches de leur sommet historique.

LE DÉCALAGE ENTRE LA BOURSE ET L'ÉCONOMIE RÉELLE S'AGRANDIT

De nombreuses entreprises et services font une hémorragie de liquidités et ne s'en remettront pas avant des années, voire jamais pour certaines. Comme très peu de personnes voyagent actuellement, plusieurs compagnies aériennes, compagnies de croisière, hôtels et restaurants ne survivront pas. Il s'agit d'une industrie mondiale qui emploie 330 millions de personnes et qui représente 10% du PIB mondial. Selon certaines estimations, le tourisme international pourrait chuter de 60 à 80 % en 2020. L'industrie automobile constitue 3% du PIB mondial et devrait quant à elle baisser de 25% en 2020.

Le chômage réel et déguisé est un problème majeur et si l'on met fin aux indemnités de chômage ou aux prestations sociales, de nombreuses personnes seront dans une situation extrêmement précaire. Comme beaucoup ne pourront pas payer leur loyer, ils se retrouveront également sans domicile.

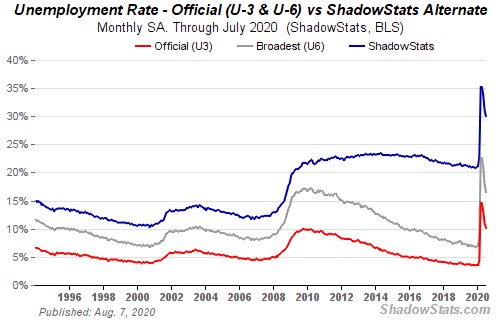

Actuellement, 31 millions d'Américains bénéficient d'allocations de chômage, quelle que soit la forme. Cela représente 20% de l'ensemble des travailleurs.

Mais si l'on inclut les travailleurs qui ne perçoivent aucune indemnité, le taux de chômage total est de 30% selon Shadow Government Statistics. La situation est encore plus grave que lors de la Grande Dépression des années 1930.

LES INVESTISSEURS BOURSIERS IGNORENT LES DÉFICITS

Les investisseurs en Bourse vivent encore au pays des rêves et interprètent toutes les mauvaises nouvelles comme de bonnes nouvelles, tandis que le flux incessant de monnaie imprimée et de crédit injecte des liquidités. Cela a toujours fonctionné avant, alors pourquoi pas cette fois-ci ? Personne ne peut prévoir quel sera la taille du déficit américain à la fin de l'année civile 2020, mais il pourrait facilement atteindre 10 000 milliards $ puisque la dette s'élève déjà à plus de 30 000 milliards $, et pourrait atteindre 40 000 milliards $ d'ici un an ou deux.

C'est une bonne nouvelle pour les investisseurs. Plus de liquidité signifie des actions qui montent encore plus haut. Très peu comprennent que cet argent n'a aucune valeur puisqu'il a été créé à partir de rien. De plus, cet argent n'est pas consacré à des investissements productifs, mais sert juste à donner un peu d'oxygène à une économie mourante. Ainsi, l'argent sans valeur ira aux particuliers et aux entreprises uniquement à des fins de survie. Il sera également acheminé, en quantités toujours plus importantes, vers un système financier extrêmement fragile. Au final, des centaines de trillions, puis de quadrillions de dollars d'argent sans valeur auront été dépensés en aides à la survie non productives.

Il est possible que la folie qui s’est emparée des actions se poursuive grâce aux faux milliards créés. Mais bientôt, les marchés boursiers se réveilleront face au cauchemar que vit le monde.

L'OR RÉVÈLE LA DESTRUCTION DE LA MONNAIE PAPIER

Il existe au moins une classe d'actifs qui réagit de manière sensée aux problèmes du monde et à la destruction de la monnaie papier. L'or a augmenté de 200 $ au cours des deux dernières semaines et de 500 $, soit 33%, en 2020. Depuis que la ligne Maginot à 1 350 $ a été cassée en juin 2019, l'or a bondi de plus de 50%, comme je l'ai déjà souligné en février 2019.

Voici un Tweet du 14 mai, lorsque le prix de l'argent était de 15,50 $.

EXPLOSION IMMINENTE DU PRIX DE L’#OR — CIBLE 1950 $ - 2000 $

— OR.FR (@Goldbroker_FR) May 15, 2020

POSITIF POUR L’OR :

1. IMPRESSION MONÉTAIRE MASSIVE - DÉPRÉCIATION DE LA MONNAIE

2. PÉNURIES MAJEURES LBMA & COMEX

3. SUPERBE CONFIGURATION TECHNIQUE À COURT ET LONG TERME https://t.co/0dizSUKQ21

Mon Tweet est arrivé à point nommé, étant donné que l'argent a commencé à monter dès le lendemain et a fait un bond de 10 $ au cours des trois dernières semaines pour atteindre un peu moins de 30 $. L'argent a atteint son plus bas à 11,60 $ le 18 mars et, depuis, son prix a été multiplié par 2,5.

Le ratio or/argent s'est effondré, passant de 109 le 14 mai à 72 aujourd'hui, soit une chute de 35%. Depuis le pic de mars à 128, le ratio or/argent a baissé de 45%.

L'ARGENT EXPLOSE

L'argent est maintenant dans une phase explosive en route vers des niveaux beaucoup plus élevés. Mais les corrections seront aussi violentes que celle que nous venons de voir. Avec une volatilité aussi forte, nous avons toujours conseillé aux investisseurs de ne pas détenir plus de 25% d'argent et 75% d'or. Bien dormir la nuit est un élément important de votre stratégie d'investissement.

Les récents mouvements de l'or et de l'argent ne sont qu'un début. Le marché haussier à long terme est bien établi et atteindra des sommets inimaginables aujourd'hui. Nous assisterons à des mouvements quotidiens et hebdomadaires bien plus importants lorsque le marché sera pris de panique à cause des nouvelles financières désastreuses combinées à une pénurie importante d'or et d'argent physiques. Je ne serai pas surpris de voir l'or monter de plusieurs centaines de dollars et l'argent de dizaines de dollars en une seule journée.

LES ETF D'OR NE SONT QUE DE L'OR PAPIER ET DOIVENT ÊTRE ÉVITÉS

Cette année, le marché de l'or a connu un essor non seulement en termes de prix mais aussi de volume. Pour les investisseurs paresseux, les ETF aurifères sont l'instrument le plus pratique. Mais l'achat d'un ETF or est, dans la plupart des cas, qu'un investissement dans de l'or papier. Le détenteur de ce papier n'a aucune garantie sur l'or physique.

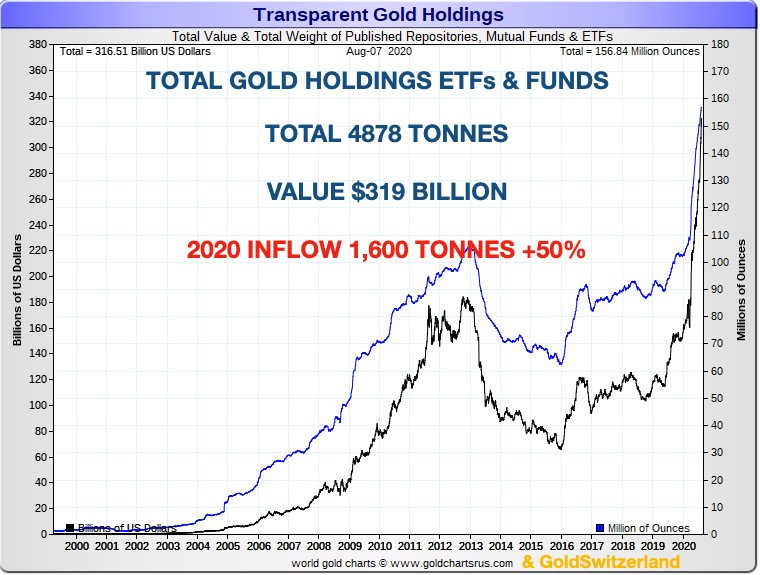

Le total des investissements dans les ETF et les fonds aurifères s'élève aujourd'hui à 316 milliards $, soit 4 878 tonnes, ce qui constitue un record. L'augmentation en 2020 de la valeur totale a été considérable et s'élève à 160 milliards $, soit une augmentation de 100% depuis la fin de 2019.

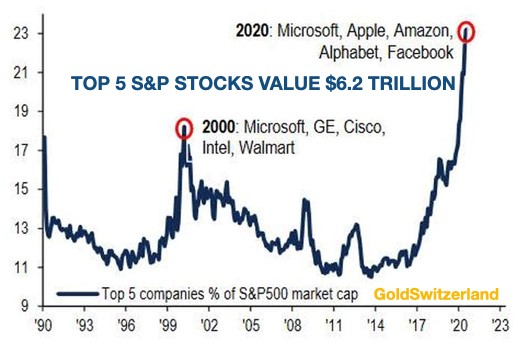

Ainsi, l'ensemble des ETF et des fonds aurifères sont aujourd'hui évalués à 319 milliards $. Si l'on compare ce chiffre à la capitalisation boursière totale du S&P 500, qui est de 27 000 milliards $, il est totalement insignifiant. Les cinq premières sociétés de l'indice S&P pèsent 6 000 milliards $. Prenons simplement le cas d'Apple qui, avec ses 200 milliards $ de liquidités et quelques actions, pourrait facilement acquérir tous les fonds et ETF aurifères. Cela nous montre à quel point le marché de l'or est petit. Au cours des prochaines années, avec le krach boursier et l'envolée de l'or, la taille relative des actions par rapport à l'or sera très différente.

ETF OR GLD STATE STREET - UN INVESTISSEMENT DANS L'OR PAPIER

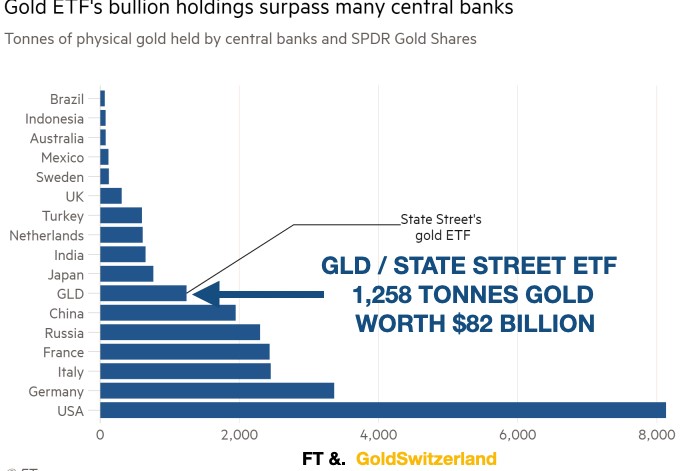

Le plus important ETF aurifère est le GLD ou State Street. GLD détient un total de 1 258 tonnes pour une valeur de 82 milliards $. Cela fait du GLD le 7e plus grand détenteur d'or au monde.

La valeur du GLD est passée de 42 milliards $ au début de 2020 à 82 milliards $ aujourd'hui, en raison de l'afflux de capitaux et du prix de l'or. Cet ETF est le principal véhicule d'investissement que les investisseurs utilisent lorsqu'ils veulent acquérir de l'or.

Ce que la plupart des investisseurs ne comprennent pas, c'est que posséder un ETF aurifère comme GLD n'est pas mieux que de détenir un contrat à terme sur l'or.

Un ETF suit l'évolution d'un indice mais ne détient pas l'or. L'or n'est pas acheté par le GLD, mais est plutôt emprunté. Le détenteur d'une action GLD n'a aucun droit sur l'or emprunté et ne détient donc rien de tangible. Il ne possède qu'un morceau de papier sans garantie sous-jacente sous forme d'or en cas d'insolvabilité. L'or est emprunté ou loué auprès d'une banque centrale et n'est pas acheté avec un titre clair. Un actionnaire du GLD est donc simplement détenteur d'un morceau de papier qui ne lui donne pas droit à de l'or physique. Détenir une créance papier sur l'or et détenir de l'or physique réel sont deux choses différentes. Même si le prix de l'or montait en flèche, l'ETF pourrait toujours faire faillite.

Comme je l'ai souvent fait remarquer, lorsqu'un ETF comme le GLD achète de l'or, il ne provient pas des raffineurs suisses. Il vient plutôt des banques d'investissement qui empruntent l'or à une banque centrale. L'ETF GLD fait l'objet d'un audit officiel avec des listes de barres et des numéros de série. Mais comme les banques centrales ne publient jamais un audit physique complet, il n'y a aucun moyen de savoir si le même or a été réhypothéqué plusieurs fois par la banque centrale.

Donc, premièrement, le GLD ne possède pas l'or et, deuxièmement, l'or qu'il ne possède pas pourrait avoir été prêté plusieurs fois par les banques centrales.

GLD EST SOUMIS À UN RISQUE DE CONTREPARTIE MULTIPLE

L'un des principaux avantages de l'or physique est qu'il s'agit du seul actif à n'être la dette de personne. Mais l'achat d'un ETF aurifère comme GLD implique un risque de contrepartie multiple sans que l'or sous-jacent ne soit détenu.

Les investisseurs dans le GLD achètent des actions du fiduciaire du fonds, le SPDR Gold Trust. Le dépositaire, HSBC, fournit et stocke l'or pour le fonds. Cela fait évidemment de HSBC un risque de contrepartie majeur.

Mais HSBC fait également appel à des sous-dépositaires, à d'autres banques d'investissement et même à la Banque d'Angleterre pour s'approvisionner en or et le stocker. Cela signifie que les investisseurs courent de multiples risques vis-à-vis des sous-dépositaires.

Il n'y a pas d'accords contractuels entre le fiduciaire et les sous-dépositaires ou le dépositaire. La capacité des fiduciaires ou du dépositaire à engager des actions légales contre les sous-dépositaires est ainsi limitée. Le fiduciaire n'est pas assuré. Cela revient aux dépositaires. L'or détenu sur le compte d'or non alloué du fiduciaire n'est pas séparé des actifs du dépositaire. Si un dépositaire devient insolvable, ses actifs peuvent ne pas être suffisants pour couvrir la créance du fonds fiduciaire.

LES INVESTISSEURS GLD NE COMPRENNENT PAS CE QU'ILS DÉTIENNENT RÉELLEMENT

L'explication relativement détaillée ci-dessus sur le fonctionnement d'un ETF aurifère comme le GLD vise à éclairer les investisseurs des 82 milliards $ sur ce qu'ils détiennent réellement.

Pour les investisseurs soucieux de préserver leur patrimoine, GLD ne remplit aucun des critères permettant de détenir un actif de réserve comme l'or sans aucun risque.

Les principaux problèmes liés à l'achat d'or par l'intermédiaire de GLD sont les suivants :

- Il s'agit d'un titre papier détenu dans le système financier

- Il présente un risque de contrepartie multiple

- Les avoirs aurifères ne sont pas séparés des actifs des dépositaires

- Il ne possède pas d'or directement

- L'or est stocké dans le système bancaire

- L'or détenu est probablement réhypothéqué

- L'or n'est pas entièrement assuré

- Les investisseurs n'ont pas accès à leur or

Ainsi, détenir de l'or par le biais du GLD n'est pas mieux que de détenir des contrats à terme sur l'or. Dans une optique de préservation du patrimoine, l'or doit être conservé en dehors du système bancaire dans les coffres-forts privés les plus sûrs du monde, en Suisse ou à SIngapour. L'or doit être contrôlé directement par l'investisseur, avec un accès direct à ce dernier. Aucune tierce partie ne doit être autorisée à y toucher sans son autorisation.

Mieux vaut privilégier la détention d'or physique telle que décrite ci-dessus plutôt que n'importe quel ETF aurifère.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.