L’or a ouvert cette décennie sur une performance nettement positive (+24,5% sur 2020). Ce mouvement plutôt encourageant montre une accélération des performances moyennes annuelles en comparaison aux 10 dernières années. Au regard des indicateurs actuels et de la temporalité des marchés et de l’économie, certains signaux fondamentaux pourraient apparaître. Sur de nombreux aspects, cette décennie devrait se traduire par la manifestation de signaux monétaires intéressants qui soutiendront le cours de l’or.

Les mouvements de taux seront déterminants

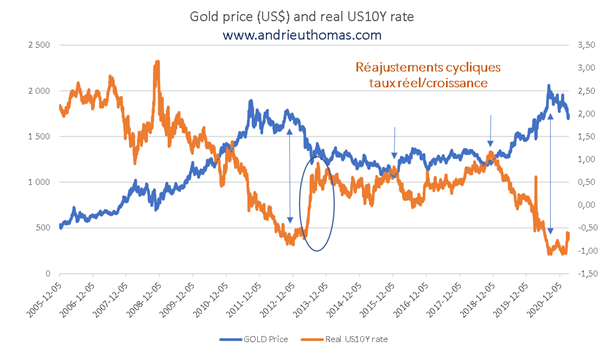

L’or est un actif très corrélé au prix de la monnaie : les taux. Une diminution de la rémunération (nette, ajustée de l’inflation) du capital se traduit statistiquement par une hausse de l’or, et inversement. En temps de crise, l'apparition de difficultés économiques engendre des risques liés au crédit et aux profits. Cela a pour conséquence une baisse des taux directeurs et des intérêts espérés par les investisseurs. Globalement, la crise du COVID a amplifié cette tendance abusive à l’endettement, aux déficits, et aux faibles taux.

Dès lors, avec l’impossibilité de générer des taux hyper-négatifs, les banques centrales vont se confronter à un important dilemme entre favoriser plutôt la croissance ou l’endettement sur cette décennie. Le rapport publié par le groupe des Trente traduit l’intention pour les institutions centrales d’éviter au maximum la japonisation de nos économies en « encourageant le processus de destruction créatrice¹ » et en « réduisant les larges soutiens aux entreprises ² », ainsi qu’en incitant les États à restructurer leurs dettes.

¹ Reviving and restructuring the corporate sector Post-COVID, page 17.

² Reviving and restructuring the corporate sector Post-COVID, page 4.

Dans les prochaines années, une hausse trop rapide des taux réels US à 10 ans au-dessus du niveau des 0% présenterait déjà des risques systémiques. Cela explique notamment le discours des banquiers centraux selon lesquels les taux ne remonteront que très lentement lors des prochaines années (problème grave de marge de manœuvre). Ainsi, l’or a corrigé une première fois à partir de l’été 2020 du fait de la diminution des tensions économiques et de la stabilisation haussière des taux réels.

Certains calendriers, comme ceux relayés par Bloomberg, montrent que la Fed pourrait remonter ses taux de 0% en 2023 à presque 1% en 2026. De plus, une étude approfondie des cycles économiques et monétaires [voir] tend à montrer la persistance d’une possible période à risques à partir du second semestre 2026. Dans cette logique, nous pourrions donc assister à une nouvelle stabilisation des taux directeurs avant la fin de cette décennie, ce qui est statistiquement bénéfique à l’or (sur 3 à 5 ans principalement), encourageant une nouvelle phase haussière.

Cycles économiques, monétaires et financiers

Comme traité dans notre précédent article (Cycles monétaires et politique ultra-cyclique, quand l’Histoire monétaire se répète), nous vivons dans un monde de crises de liquidités à répétition. L’ampleur des politiques monétaires actuelles n’est autre que la manifestation du besoin croissant de liquidités qui découle de l’équilibre économique d’endettement depuis près de 20 ans. Nous vivons en effet dans un équilibre vicieux de chute des taux, de l’inflation, de la croissance, et de hausse des déficits, de l’endettement, et mécaniquement de hausse du chômage. Les risques d’apparition de crises de liquidités augmentent au fur et à mesure que l’équilibre monétaire actuel s’intensifie (plus les taux diminuent, plus la croissance ralentie, plus le besoin de taux bas s’accroît). Comme expliqué dans mon livre, les banques centrales sont dans un cercle monétaire vicieux. Ce cercle vicieux ce caractérise en particulier par la chute de la vélocité (utilisation de la monnaie), des politiques expansionnistes et la récurrence de déficits publics structurels (les fortes hausses de déficits sont suivies d’une hausse de l’or).

L’impossibilité pour les banques centrales et les États de relever les taux augmente considérablement les chances de voir un or relativement fort. Ainsi, l’or devrait se retrouver entre deux forces économiques opposées, mais qui pourraient globalement lui être favorables au regard des fondamentaux. Une approche approfondie des scénarios de croissance économique montre effectivement des dates monétaires stratégiques comme 2022 (ralentissement des grands réajustements post-pandémie), 2024 (expansion économique et possibilité de hausse des taux directeurs) ou encore 2026/2027 (risques économiques et possibilité de stabilisation et chute des taux). Ces cycles monétaires sont également corrélés aux cycles économiques structurels.

En parallèle, nous avons des marchés financiers dans un cycle normal de survalorisation. L’or est par exemple assez bien corrélé au S&P500 à long terme. Tant que le S&P500 reste en cycle de survalorisation, cela est très bénéfique à l’or dans le temps. Statistiquement, la faiblesse des taux limite fortement les risques de krach par exemple (la quasi-totalité des krachs sont précédés d’une baisse ou stabilisation des taux Repo). Là encore, bien que des risques de marchés peuvent se synchroniser aux risques monétaires (2022, etc.), la tendance à la survalorisation pourrait durer encore quelques années. Ce mouvement devrait ainsi participer à la conservation d’un or fort.

Ce qu’il faut retenir.

En définitive, plusieurs dynamiques sont à différencier :

- Horizon 2022, les réajustements des taux réels ne sont pas terminés. Des phases correctives peuvent donc toujours se manifester. La fin de la période de croissance par effet de base autour de 2022 devrait conduire à une réduction des tensions sur les taux souverains, provoquant des risques de marchés (ce qui pourrait être bénéfique à l’or). D’autre part, les mouvements directeurs avant la fin de cette décennie pourraient générer un nouveau mouvement puissant.

- L’évolution du dollar. À long terme, l’or est assez bien corrélé à l’indice dollar. L’indice montre que le billet vert se situe actuellement à un niveau intermédiaire. Une nouvelle baisse du dollar, que cherche à éviter la Fed dans l’immédiat, serait très bénéfique à l’or. À l’inverse, une hausse des taux américains et la présence de politiques moins expansionnistes peut provoquer un mouvement favorable au dollar et donc moins bénéfique à l’or.

- La croissance économique et l’inflation en Asie alimenteront une demande fondamentale. Les principaux pays d’Asie, dont principalement la Chine, devraient rester sur une très bonne voie économique. Un regain pour le yuan par exemple pourrait être bénéfique à l’or, surtout si la Chine réduit sa dépendance au dollar. La Chine avait entre ses mains 4,2% de la dette publique américaine en 2020 et détenait 3 000 milliards $ de dettes émises en dollars en 2018.

- À côté de cela, il faut mesurer les risques occidentaux. Certains gouvernements pourraient se retrouver confronter à de lourdes difficultés budgétaires et sociales dans les prochaines années. Une instabilité de l’euro par exemple permettrait à l’or de maintenir sa position refuge.

- Les quantités minées stagnent. Près de 73,5% de l’offre d’or est assurée par les minières (Comprendre le marché de l’or physique). En 2020, la production des minières a reculé de près de 4%. En effet, à long terme, la production minière tend globalement à stagner. Ce phénomène est aussi à mettre en parallèle avec la réduction de la demande globale en or ces dernières années. Une réduction des quantités minées traduit de fortes probabilités de hausse du prix moyen du métal jaune. En outre, les budgets d’exploration de l’or ont diminué de 11% en 2020, ce qui est encourageant pour le prix, bien que nous devrions enregistrer une progression des budgets alloués en 2021.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.