Les tentatives précédentes

Au début des années 1970, les frères Hunt, qui avaient fait fortune dans le pétrole, paniquèrent à la vue de l’inflation galopante, la Réserve fédérale ayant abandonné la convertibilité du dollar en or. Étant donné qu'aux États-Unis il était interdit aux particuliers de détenir au-delà d’une certaine quantité d’or, ils décidèrent d’investir massivement dans l’argent.

Lorsqu’ils ont commencé, l’once d’argent valait 1,30 $. Le dernier jour de la montée de l’argent, en janvier 1980, le prix avait atteint 50 $, juste avant que les frères Hunt ne se fassent anéantir par la Fed.

Il est surprenant que les frères Hunt et leurs associés des Émirats n’aient amassé qu’environ 100 millions d’onces d’argent physique. Ils avaient acheté tous les contrats à terme (futures) sur les marchés, qu’ils ont dû vendre avec d'énormes pertes, à cause des appels de marge imposés par les régulateurs du marché.

En octobre 2009, la Chine a interdit les exportations d’argent, privant le marché d’environ 154 millions d’onces par an, et bloquant JP Morgan dans un short squeeze en ne livrant pas l'argent vendu par la Chine via l'intermédiaire de Bear Stearns. Cela a causé une flambée des prix en 2010 et 2011. Le prix de l’argent est passé de 14,67 $ à 49 $. En mai 2011, le CME changea brutalement les règlements afin de pénaliser les spéculateurs avec plus de cinq appels de marge consécutifs, utilisant exactement la même procédure qu’en 1980.

Début 2009, lorsque l’argent était à 14,67 $, la totalité du marché de l’argent valait environ 13 milliards $.

2018 – Entre janvier et juillet, certains "investisseurs intelligents" (Smart money) ont demandé livraison de 1,820 millions d’onces, pour une valeur de 29 milliards de dollars. Ils semblent vouloir acheter tout l’argent physique disponible sur le marché. Lorsque le second cercle d’initiés sera informé de cette opportunité extraordinaire, cela créera une ruée de nouveaux investisseurs. Des milliards de dollars seront investis dans un très petit marché.

Le 6 juillet, Andrew Maguire a confirmé cette tendance sur KWN : "Nous observons un grand mouvement d'allocation et de retrait de l'or et de l'argent détenus dans le système bancaire traditionnel interconnecté. Cela crée une pénurie de l’offre avant la saison habituelle."

Plus de 75% de l’argent hors-sol est déjà dans les mains d’investisseurs privés.

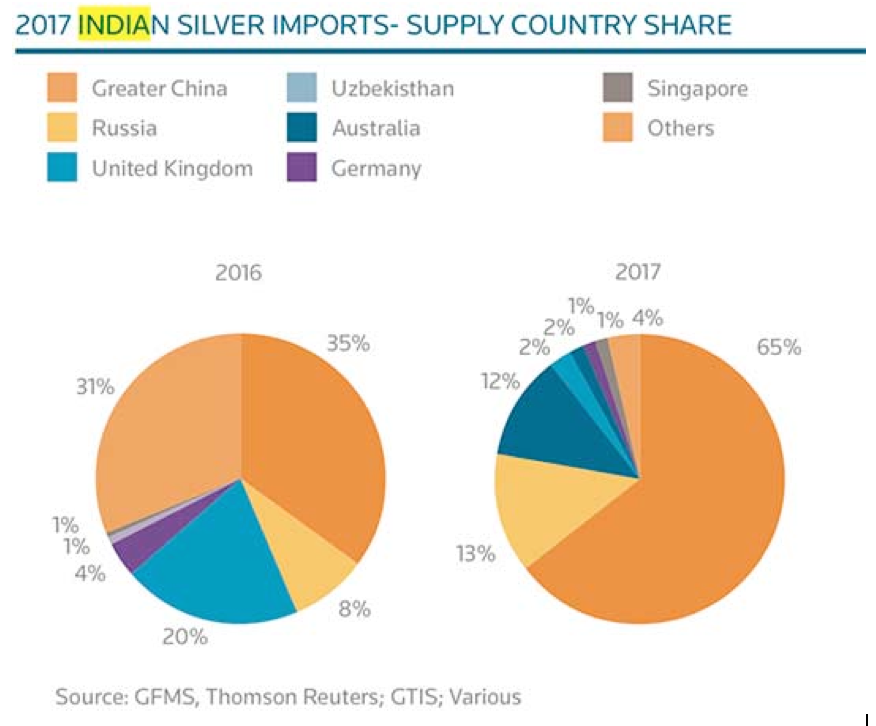

Importations d'argent de l'Inde

“Rupee” signifie "pièce d’argent"

L’Inde importait une moyenne de 2 667 tonnes d’argent entre 1999 et 2010. Puis, de 2011 à 2017, l'Inde a importé en moyenne 5 375 tonnes par an. En 2018, si elle continue au même rythme, l’Inde pourrait importer 8 667 tonnes.

L’industrie indienne (qui inclut la joaillerie) n’a besoin que de 2 667 tonnes. Le surplus moyen de 2 700 tonnes depuis 2011 a été importé par six banques et huit agences, comme vous pouvez le voir dans le World Silver Survey 2017.

Depuis 2011, ces acheteurs pourraient avoir accumulé un trésor de 25 000 tonnes (881 millions d’onces).

Et ils ont acheté leur argent principalement à l’extérieur du LBMA :

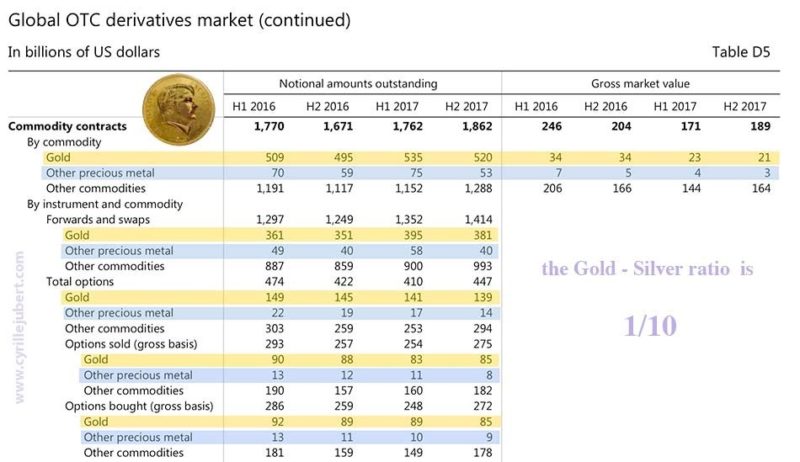

Ratio Or/Argent

Dans toute l’histoire de l’humanité, l’or et l’argent ont toujours été des références monétaires. Les ratios or/argent ont souvent fluctué d’un continent à l’autre et d’une époque à l’autre. Lorsque les mines européennes ont été épuisées à la fin du XVe et au début du XVIe siècle, le ratio or/argent était de 1/10 en Europe contre 1/5 en Chine. Le système monétaire bimétallique instauré par la Convention française, en 1795, a fixé ce ratio à 1/15,5, un ratio qui est resté la référence monétaire internationale jusqu’à la Première guerre mondiale.

Aujourd’hui, le ratio fluctue en fonction des manipulations du marché. Mais jetons un coup d’œil aux données publiées par l’USGS chaque année sur l’or et l’argent :

- Lorsque la production mondiale d’or est de 2 500 tonnes, la production mondiale d’argent est, quant à elle, évaluée à 25 000 tonnes – un ratio de 1/10.

- Lorsque les réserves mondiales d’or sont estimées à 50 000 tonnes, les réserves mondiales d’argent sont estimées à 500 000 tonnes – un ratio de 1/10.

Tous les chiffres produits par l’USGS sont généralement erronés, mais ils ont publié ces chiffres, année après année, sur la même base de ratio or/argent : 1/10.

J’en conclus que ce ratio, depuis des décennies, est une question de volonté politique.

Si vous étudiez les statistiques des produits dérivés sur le site de la BIS, vous verrez que le ratio entre l’or et l’argent est encore de 1/10.

Il y a dix ans, il y eut un projet de lancer une unité monétaire unique pour l’ALENA, appelée Amero, semblable à l’euro pour la Communauté économique européenne.

Quelques prototypes avaient été frappés par l’US Mint, chaque pièce pesant une once.

Le ratio de ces pièces était de 1/10.

Le World Gold Council dit qu’il y a 190 000 tonnes d’or hors-sol.

Le World Silver Survey dit qu’il y a 86 651 tonnes d’argent hors-sol.

Il y a donc plus de deux fois plus d'or que d'argent.

Le prix de l’or devrait-il être de 8 $... ou celui de l’argent à 2 400 $ ?

Soyez sûrs que les gens qui monopolisent le marché à l'heure actuelle ont fait les mêmes calculs.

Le ratio or/argent, qui est à 1/78 aujourd’hui, va s'effondrer sévèrement dans les trois années à venir.

Pour un investisseur, cela signifie qu’il sera quasiment huit fois plus intéressant d’investir dans l’argent que dans l’or, quel que soit le prix futur de l’or.

Le prochain rallye de l'argent

La montée de l’argent pourrait être lente ou très brutale.

Une hausse lente serait quand même assez rapide. Référez-vous au graphique 2010-2011.

En septembre 2010, l’argent a cassé la résistance qui tenait depuis deux ans, puis les prix sont passés de 18 $ à 50 $ en seulement six mois, sautant d’un faisceau de Fibonacci à l'autre.

La hausse sera de plus en plus rapide lorsque le niveau de 50$ sera cassé.

Une montée brutale

La règle N° 589 du COMEX, instaurée le 22 décembre 2014, pourrait être appliquée à tout moment.

Supposons que le prix de l’argent soit de 16 $. À un moment donné, personne ne voudra vendre son argent physique. Les acheteurs seront alors forcés de monter les enchères. Après une hausse de 3 $, le marché sera arrêté deux minutes pour permettre aux acheteurs et aux vendeurs de négocier. Puis le marché reprendra, et le prix gagnera 3 $.... etc. Lorsque le seuil de 12 $ de hausse sera atteint dans la journée, sans que personne ne veuille vendre de l'argent physique, le marché fermera. Il n’y aura pas de fixing ce jour là. Sans fixing, personne ne pourra acheter ou vendre avant le prochain fixing.

Le second jour, le marché de l’argent ouvrira à 28 $, mais personne n’acceptera de vendre de l’argent physique à ce prix… Comme la veille, le prix grimpera de 12 $... et il n’y aura toujours pas de fixing.

En deux semaines, ou dix jours de trading, le prix passerait de 120 $ à 136 $. Amusez-vous à faire les calculs par vous-même !

Durant toute cette période sans fixing, personne ne pourra acheter ou vendre de l’argent dans le monde.

Ont-ils créé cette règle pour résoudre le problème d'un futur Big Corner (tentative d’accaparement du marché) ?

Timing

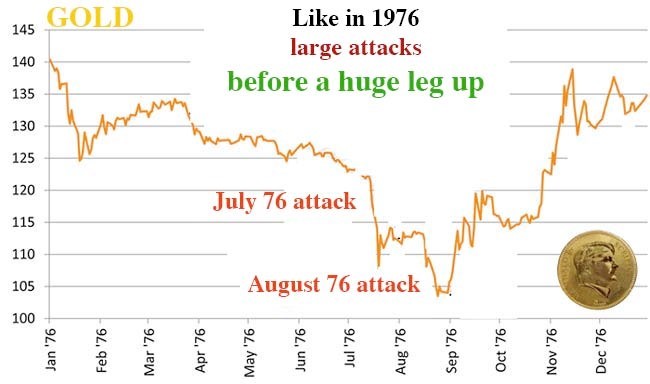

Comme en 1976, l’or et l’argent seront attaqués en juillet – et cela pourrait continuer en août. (ce qui est effectivement le cas)

Dans les derniers jours d'août 1976, l’argent était à 4,08 $.

En janvier 1980, une once d’argent valait 49 $ comme vous pouvez le voir ici.

En 2006, Israel Friedman a écrit : "Seule une pénurie de métal physique peut engendrer des prix élevés et défaire le marché de l’argent-papier en poussant les vendeurs à découverts à la faillite."

La pénurie est là. C’est un fait.

Dans les mois à venir, vous devriez lire de nombreux articles sur les retards dans la livraison de l’argent. D'importants problèmes de livraison pourraient avoir lieu fin septembre ou début octobre. Les prix pourraient grimper rapidement à 20 $ avant la fin de l’année.

La première phase de ce marché haussier de l’argent devrait débuter bientôt et pourrait pousser l’argent jusqu’à 150-200 $.

Il y aura une forte consolidation durant le krach général des marchés, puis la deuxième phase débutera… direction la lune.

En ce moment, apprêtons nous à profiter de la première vague, c’est le calme avant la tempête.

Souvenez-vous que la règle pour l’argent est la même que celle pour l’or : si vous ne le détenez pas, il ne vous appartient pas.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.